O mercado de valores mobiliários desempenha um papel crucial no financiamento das atividades econômicas, oferecendo às empresas uma alternativa direta para captar recursos, além de proporcionar aos investidores uma gama de oportunidades de investimento. No entanto, esse mercado tem características distintas em relação ao mercado de crédito, que é importante compreender.

Sumário

Diferenças entre o Mercado de Crédito e o Mercado de Capitais

No mercado de crédito, as instituições financeiras, como bancos, captam recursos dos poupadores e os emprestam aos tomadores, assumindo os riscos dessas operações. Em contrapartida, os bancos são responsáveis por remunerar os investidores que depositaram seus recursos na instituição. O lucro do banco vem da diferença entre as taxas de captação e de aplicação desses recursos, conhecida como spread.

Já no mercado de capitais, os poupadores emprestam seus recursos diretamente aos tomadores, sem a intermediação direta de uma instituição financeira no papel de credor. Por exemplo, quando um investidor compra ações ou debêntures de uma empresa em uma oferta pública, ele está transferindo seus recursos diretamente para a empresa, que se compromete a remunerá-lo de acordo com os termos do título adquirido.

O que é o Mercado de Capitais?

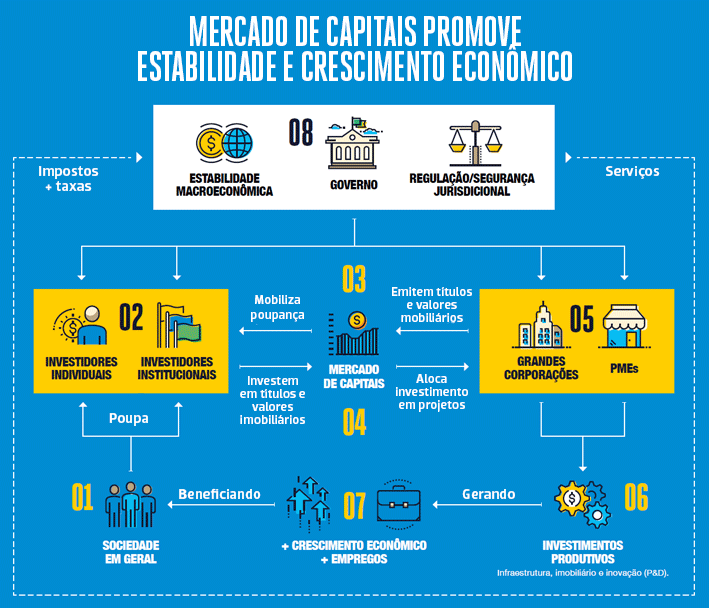

O mercado de capitais é um ambiente financeiro onde ocorre a negociação de valores mobiliários, como ações, títulos de dívida, fundos de investimento, entre outros. Seu principal objetivo é promover o encontro entre os agentes econômicos que necessitam de recursos e aqueles que possuem capital disponível para investir.

- Importância na Economia: O mercado de capitais é crucial para o desenvolvimento econômico, pois facilita o financiamento das empresas e a alocação eficiente dos recursos.

- Principais Participantes: Inclui investidores individuais, instituições financeiras, empresas emissoras de valores mobiliários e órgãos reguladores, como a Comissão de Valores Mobiliários (CVM) no Brasil.

Ações

As ações representam a menor fração do capital social de uma empresa, dando ao investidor a possibilidade de se tornar sócio da companhia.

- Tipos de Ações: Ações ordinárias (ON), que dão direito a voto nas assembleias da empresa, e ações preferenciais (PN), que geralmente têm preferência na distribuição de dividendos.

- Vantagens: Potencial de valorização, recebimento de dividendos e participação no crescimento da empresa.

- Riscos: Alta volatilidade, risco de perda de capital e dependência do desempenho da empresa e do mercado.

- Como Investir: A compra e venda de ações é feita através de corretoras de valores na bolsa de valores. No Brasil, a principal bolsa é a B3.

Títulos de Renda Fixa

Os títulos de renda fixa são ativos em que o investidor empresta dinheiro ao emissor em troca de uma remuneração futura. Eles podem ser emitidos por empresas (debêntures) ou pelo governo (títulos públicos).

- Características:

- Rentabilidade Pré-fixada: O investidor sabe exatamente quanto vai receber no vencimento.

- Rentabilidade Pós-fixada: O retorno está atrelado a um índice, como a taxa Selic ou o IPCA.

- Vantagens: Previsibilidade de retorno, menor volatilidade e segurança, especialmente nos títulos públicos.

- Riscos: Risco de crédito, risco de mercado e, no caso de debêntures, risco de liquidez.

- Principais Exemplos: Tesouro Direto, CDBs, LCIs/LCAs, debêntures.

Fundos de Investimento

Os fundos de investimento são veículos de aplicação coletiva, onde os recursos de vários investidores são reunidos e aplicados em uma carteira diversificada de ativos.

- Tipos de Fundos:

- Fundos de Ações: Investem majoritariamente em ações.

- Fundos de Renda Fixa: Aplicam em títulos de renda fixa.

- Fundos Multimercado: Flexibilidade para investir em diferentes tipos de ativos, tanto em renda fixa quanto variável.

- Fundos Imobiliários (FIIs): Investem em imóveis físicos ou ativos relacionados ao setor imobiliário.

- Vantagens: Diversificação, gestão profissional e acesso a ativos que seriam inacessíveis para o investidor individual.

- Riscos: Riscos variam conforme o tipo de fundo, podendo incluir volatilidade, risco de mercado e risco de crédito.

- Como Investir: Os fundos são administrados por gestoras de recursos e podem ser adquiridos através de plataformas de investimento ou diretamente nas gestoras.

Fundos Imobiliários (FIIs)

Os Fundos de Investimento Imobiliário (FIIs) são uma modalidade específica de fundo que aplica recursos em empreendimentos imobiliários ou ativos relacionados ao setor.

- Funcionamento: Os FIIs investem em imóveis físicos (shopping centers, lajes corporativas, galpões logísticos) ou em títulos como CRIs (Certificados de Recebíveis Imobiliários).

- Vantagens: Renda passiva através da distribuição de aluguéis, diversificação e possibilidade de investir em grandes empreendimentos com capital reduzido.

- Riscos: Vacância dos imóveis, variação no valor dos aluguéis e do mercado imobiliário.

- Como Investir: Os FIIs são negociados na bolsa de valores, como ações, permitindo ao investidor comprar e vender cotas de acordo com seu interesse.

Debêntures

As debêntures são títulos de dívida emitidos por empresas que oferecem uma rentabilidade ao investidor em troca do empréstimo de capital.

- Tipos de Debêntures:

- Debêntures Simples: Pagam juros periódicos e devolvem o principal no vencimento.

- Debêntures Conversíveis: Podem ser convertidas em ações da empresa emissora.

- Vantagens: Rentabilidade atrativa, especialmente em períodos de juros altos, e possibilidade de diversificação.

- Riscos: Risco de crédito da empresa emissora e risco de liquidez.

- Como Investir: Disponíveis em corretoras de valores, as debêntures podem ser adquiridas na emissão primária ou no mercado secundário.

Certificados de Depósito Bancário (CDBs)

Os CDBs são títulos de renda fixa emitidos por bancos para captar recursos junto aos investidores.

- Funcionamento: O investidor empresta dinheiro ao banco em troca de uma remuneração futura, que pode ser pré ou pós-fixada.

- Vantagens: Segurança (cobertura do FGC até R$ 250 mil por instituição financeira), previsibilidade de retorno.

- Riscos: Risco de crédito do banco emissor, embora mitigado pela cobertura do FGC.

- Como Investir: Os CDBs são oferecidos pelos bancos e corretoras de valores, com rentabilidades que podem variar conforme o prazo e o valor investido.

Letras de Crédito Imobiliário (LCI) e do Agronegócio (LCA)

As LCIs e LCAs são títulos de renda fixa emitidos por bancos, lastreados em financiamentos imobiliários e do agronegócio, respectivamente.

- Características:

- Isenção de IR: Uma das grandes vantagens desses títulos é a isenção de Imposto de Renda para pessoas físicas.

- Rentabilidade: Pode ser pré ou pós-fixada, atrelada a índices como CDI ou IPCA.

- Vantagens: Segurança (cobertura do FGC), isenção de IR, rentabilidade interessante.

- Riscos: Risco de crédito do emissor e liquidez, especialmente em títulos com prazos mais longos.

- Como Investir: Disponíveis em bancos e corretoras, LCIs e LCAs costumam exigir um valor mínimo de aplicação.

Previdência Privada

A previdência privada é uma modalidade de investimento que visa complementar a aposentadoria do investidor, oferecendo benefícios fiscais e uma gestão profissional dos recursos.

- Tipos:

- PGBL: Permite deduzir as contribuições da base de cálculo do Imposto de Renda.

- VGBL: Indicado para quem não faz a declaração completa do IR, pois a tributação incide apenas sobre os rendimentos.

- Vantagens: Planejamento de longo prazo, benefícios fiscais e possibilidade de diversificação.

- Riscos: Risco de mercado, taxas de administração e carregamento que podem impactar a rentabilidade.

- Como Investir: Disponível em bancos, seguradoras e corretoras, a previdência privada pode ser adaptada ao perfil e objetivo do investidor.

Criptomoedas

As criptomoedas são ativos digitais que utilizam criptografia para garantir transações seguras e descentralizadas, sendo o Bitcoin a mais conhecida delas.

- Funcionamento: Operam em uma rede de blockchain, onde as transações são registradas de forma transparente e imutável.

- Vantagens: Potencial de valorização, descentralização e proteção contra inflação.

- Riscos: Alta volatilidade, falta de regulamentação e risco de segurança cibernética.

- Como Investir: As criptomoedas podem ser adquiridas em corretoras especializadas (exchanges) e armazenadas em carteiras digitais.

Conclusão

Investir no mercado de capitais oferece inúmeras possibilidades para a construção de patrimônio e a diversificação de investimentos. Cada modalidade de ativo tem suas próprias características, vantagens e riscos, o que permite ao investidor montar uma carteira que melhor atenda seus objetivos financeiros e perfil de risco. É essencial, no entanto, que qualquer decisão de investimento seja baseada em um bom entendimento do mercado e, sempre que possível, com o apoio de profissionais qualificados.